8 Giugno 2016, h. 15:20

STUDI – Persiste trend negativo credito a MPI: -2,5% a marzo 2016. Prestiti in calo anche per micro imprese sane. Pesa l’interruzione del circuito risparmio-credito all’economia reale

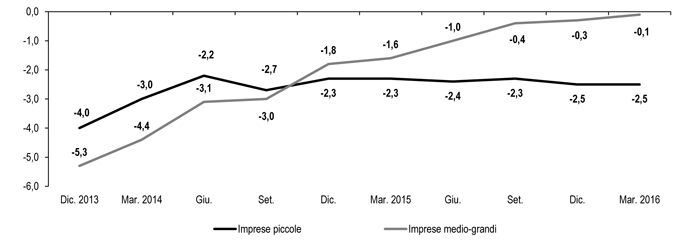

Gli ultimi dati disponibili sul mercato del credito evidenziano ancora un ritardo degli effe tti espansivi della politica monetaria sui prestiti alle imprese che a marzo 2016 segnano una diminuzione dello 0,5%: in particolare sono le imprese di minore dimensione ad essere in ritardo mostrando un calo dei prestiti del 2,5% a fronte della stazionarietà (0,1%) osservato per le imprese medio-grandi. All’interno del segmento delle imprese di minore dimensione persiste un marcato trend negativo dei prestiti all’artigianato che a dicembre 2015 segnano un calo 4,8%. Le tendenze del credito all’artigianato per territorio elaborate dall’Ufficio Studi in collaborazione con Artigiancassa sono disponibili nell’Elaborazione Flash “Le tendenze del credito alle imprese artigiane a dicembre 2015”. Clicca qui per scaricarla.

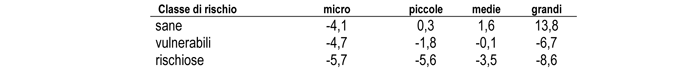

Il calo dei prestiti alle imprese concentrato sul segmento di piccola dimensione non sembra determinato da condizioni strutturali di maggiore rischiosità. Nel corso del 2015 i prestiti nei confronti delle imprese in condizioni economiche e patrimoniali equilibrate sono saliti solo per le imprese medie e grandi (rispettivamente +1,6% e 13,8%) mentre risulta stazionario per le piccole imprese (+0,3%) ma segna una marcata diminuzione (-4,1%) per le microimprese.

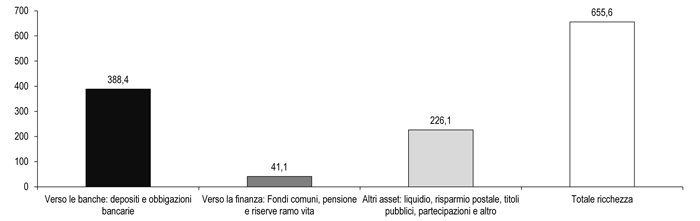

Le persistenti difficoltà di accesso al credito si inquadrano in un contesto che ha visto negli ultimi anni modifiche profonde nella struttura dei flussi finanziari dell’economia italiana. In particolare si osserva come con la Grande crisi del 2009 abbia spezzato il tradizionale circuito che alimentava la raccolta bancaria con il risparmio delle famiglie e costituiva le risorse disponibili per il credito all’economia reale.

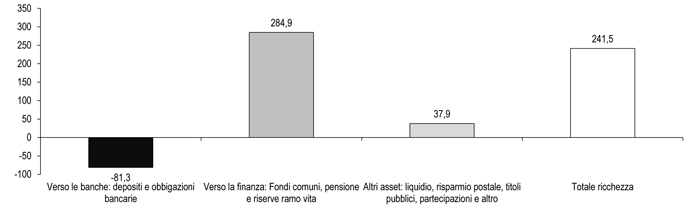

Tra il 2000 e il 2009, infatti, la crescita della ricchezza finanziaria delle famiglie italiane valutabile in 655,6 miliardi di euro è stata sostenuta per il 59% da incremento di depositi e obbligazioni bancarie, poste salite nel complesso per 388,4 miliardi di euro. Dal 2009 al 2014 l’incremento di 241,5 miliardi di euro della ricchezza del famiglie è stato tutto determinato da asset diretti verso il mondo della finanza, con un aumento di 284,9 miliardi di euro del valore di Fondi comuni, fondi pensione e riserve ramo vita mentre si è ridotta di 81,3 miliardi di euro la maggiore ricchezza da destinare all’intermediazione bancaria.

Dinamica dei prestiti bancari alle imprese medio-grandi e alle imprese piccole, con meno di 20 addetti

(Dicembre 2013-marzo 2016 (provvisorio); var.% corrette con cartolarizzaz., riclassificaz. e altre var. non derivanti da transazioni – Elaborazione Ufficio Studi Confartigianato su dati Banca d’Italia)

NB: Imprese piccole: quasi-società e famiglie produttrici cioè imprese individuali, società semplici, società di fatto, s.a.s. e s.n.c. con meno di 20 addetti. Il totale imprese considera le imprese piccole più quelle medio-grandi (società non finanziarie al netto delle quasi società

Prestiti alle imprese per classe di rischio e dimensione

2015; variazioni percentuali sui 12 mesi – Elaborazione Ufficio Studi Confartigianato su dati Banca d’Italia e Cerved)

Dinamica delle voci della ricchezza finanziaria delle famiglie

(Variazione in miliardi a prezzi correnti – Elaborazione Ufficio Studi Confartigianato su dati Banca d’Italia)

PRIMA GRANDE CRISI: 2000-2009

DOPO LA GRANDE CRISI: 2009-2014

Notizie correlate:

Nessun articolo correlato.